Pensioen opbouwen is niet iets waar je dagelijks mee bezig bent, maar je zal je zelf heel erg dankbaar zijn als je later je zaken financieel op orde hebt. Ten eerste is het natuurlijk belangrijk dat je genoeg geld hebt voor een huis en eten, maar ook voor onverwachte kosten zoals medicijnen of een kapotte auto. Dat staat buiten kijf. Maar ook voor eventueel spaargeld en de (ondernemers)belasting heeft het financiële voordelen. Dat zullen wij in dit artikel illustreren. Daarnaast leggen we uit hoe en vanaf welke leeftijd je pensioen kunt opbouwen.

Waar bouw je pensioen op?

In Nederland bestaat jouw pensioen uit drie onderdelen. Allereerst de AOW, dat krijg je cadeau van de overheid. Daarnaast bouw je pensioen op bij je werkgever. Als dat niet voldoende is om van rond te komen, wordt je geacht zelf wat geld bij te leggen. Dat laatste noemen we een aanvullend pensioen. Hoe hoog dat is, hangt er vanaf hoeveel je al krijgt en hoeveel je denkt nodig te hebben.

Vanaf welke leeftijd bouw je AOW op?

De Sociale Verzekeringsbank spaart ieder jaar 2% van jouw AOW voor je. Die opbouw begint 50 jaar voordat je de pensioenleeftijd bereikt. In 2018 ligt deze leeftijd op 65 jaar maar vanaf 2022 zal deze leeftijd worden verhoogd naar 67 jaar. Dat betekent dat je AOW opbouwt vanaf je 15e of je 17e levensjaar (afhankelijk van je bouwjaar).

Vanaf welke leeftijd bouw je pensioen via je werkgever op?

Het bedrag dat je krijgt van de Algemene ouderdomswet is voor de meeste mensen niet genoeg om van rond te komen. Daarom is het noodzakelijk om extra pensioen op te bouwen. Dat gebeurt meestal automatisch via het pensioenfonds van jouw werkgever. De opbouw begint na 21-jarige leeftijd en begint op het moment van indiensttreding. Ga je pas na je 21e aan het werk bij een werkgever? Dan bouw je in de tussentijd nog geen pensioen op.

Hoe bouw ik pensioen op via mijn werkgever?

De meerderheid van de werkgevers moeten hun werknemers een pensioenregeling aanbieden die is voldoet aan de eisen van de Pensioenwet (PW). In de meeste cao-overeenkomsten wordt dit verplicht gesteld. In grote lijnen hanteren de grotere bedrijven twee vormen waarin pensioen kan worden opgebouwd:

- Beschikbare premie. Bij deze vorm maken de werkgever en de werknemer afspraken over de premie die per maand of per jaar aan het pensioen wordt besteed. Het voordeel is dat de kosten dan gelijk worden verspreid, het nadeel is dat je als werknemer dan niet altijd weet hoeveel je uiteindelijk krijgt. Wij adviseren dan ook om van tevoren met de werkgever een rekensommetje te maken – indien mogelijk.

- Salaris diensttijd. Deze vorm wordt ook wel uitkeringsovereenkomst genoemd. De werkgever keert een vast pensioen uit dat is gebaseerd op het aantal jaren in dienst, het salaris en het afgesproken opbouwpercentage. Dit is voor de werknemer de meest veilige vorm van pensioen opbouwen.

Vraag naar de secundaire arbeidsvoorwaarden

Als je net in dienst treedt heb je waarschijnlijk nog heel wat werkende jaren voor je. Misschien is het pensioenfonds niet het eerste waar je aan denkt. Toch is het goed om tijdens de onderhandelingen over de secundaire arbeidsvoorwaarden ook stil te staan bij het pensioen. Het is misschien even wat uitzoekwerk, maar dan weet je wel zeker dat je er in de toekomst warmpjes bij zit.

Hoe weet ik of ik pensioen opbouw?

In principe is het de verantwoordelijkheid van de werkgever om hun werknemers te informeren over hun pensioenregeling. Over het algemeen krijg je dan ook (digitale) post op het moment dat je wordt aangesloten bij een fonds. Dit fonds neemt de communicatie vaak over van de werkgever. Als je niet goed bent geïnformeerd dan raden we je aan om het aan te kaarten bij je leidinggevende. Hij of zij kan je wel in contact brengen met degene die over de pensioenen gaat. Het is namelijk behoorlijk vervelend als je er op een latere leeftijd achter komt dat je al die tijd geen pensioen hebt opgebouwd…

Daarnaast kun je ten alle tijden zelf controleren hoeveel pensioen je hebt opgebouwd. Dan kun je ook meteen uitrekenen hoeveel je zelf nog moet sparen om op het bedrag te komen dat jij nodig hebt na je 65e. Via deze website kun met je DigiD een overzicht van jouw opgebouwde pensioen bekijken.

Wanneer moet je zelf pensioen opbouwen?

Het ene pensioenfonds is gunstiger dan het andere. Zo kan het zijn dat je los van je werkgeverspensioen aanvullend pensioen nodig hebt. Maar er zijn ook situaties denkbaar waarin je helemaal geen pensioen opbouwt. Dan is het belangrijk dat je zelf de verantwoordelijkheid neemt om alsnog een pensioen op te bouwen. Denk hierbij aan de volgende situaties:

- Werkgever biedt geen pensioenregeling aan

- Je bent (tijdelijk) werkloos

- Je woont en werkt (tijdelijk) in het buitenland

- Je hebt een eigen onderneming

Sparen voor je pensioen kan pas als je voldoende inkomen hebt. Over het algemeen begint men vanaf 25 jaar te sparen voor een (aanvullend) pensioen. Sommige mensen wachten liever tot ze meer verdienen zodat ze meer kunnen sparen. Wij adviseren om voor je 30e te beginnen met sparen, zodat je voldoende tijd hebt om je pensioen op te bouwen.

Zelf pensioen opbouwen via BinckBank Pensioen

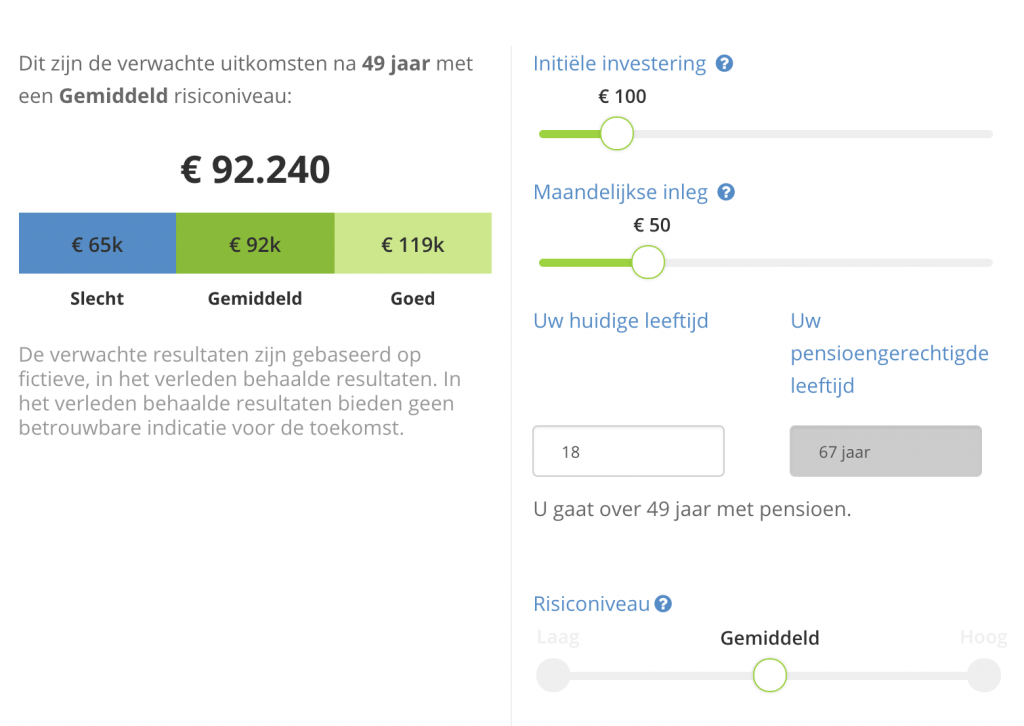

Door uw fiscale jaarruimte te gebruiken kunt eenvoudig aanvullend vermogen opbouwen. U belegt met uw bruto inkomen en betaald hierdoor minder inkomstenbelasting als het pensioen eenmaal wordt uitgekeerd. Probeer de bereken tool op de website van Binck om te kijken wat ze voor u kunnen doen.

Bereken uw opbrengst bij Binck Pensioen »

Zelf pensioen opbouwen als particulier

Via een werkgever wordt het pensioen automatisch opgebouwd. Als je zelf pensioen opbouwt zijn er echter een paar verschillende mogelijkheden die we kort bespreken.

- Sparen. Je kunt ervoor kiezen om te sparen via een spaarrekening of een spaardeposito. Het voordeel is dat je dan zelf kunt bepalen hoeveel je erop zet en wanneer je dat erop zet. Ook kun je hier geld vanaf halen, mocht je onverwachte kosten hebben. Een nadeel is dat je veel discipline moet hebben om op deze manier pensioen op te bouwen. Daarnaast zijn de rentes op dit moment erg laag en moet je belasting betalen over vermogens boven de €20.000. Daarom raden we deze manier van zelf pensioen opbouwen eigenlijk af.

- Extra aflossen. Heb je een hypotheek of andere schulden? Het is veel voordeliger om je spaargeld te besteden aan een vroegtijdige aflossing of een afbetaling van een lening. Hiermee voorkom je dat je in de toekomst maandelijks een bedrag moet betalen. Daarnaast zorg je met een aflossing van je hypotheek ervoor dat jouw huis straks alleen nog maar geld waard is, in plaats van geld kost. Met een beetje geluk wordt het huis door de jaren heen meer geld waard en kun je het met winst verkopen. Door daarna kleiner te gaan wonen, hou je een mooi bedrag over voor je pensioen.

- Banksparen. Via een bankspaarrekening of kapitaalverzekering zet je het spaargeld vast tot een afgesproken moment in de toekomst. In dit geval jouw pensioenleeftijd. Het voordeel is dat de belastingdienst deze spaarrekening niet tot eigen vermogen rekent. Dus je betaalt pas belasting op het moment dat je het bedrag uitgekeerd krijgt. Dit is gunstig omdat geld dat je nu investeert later waarschijnlijk minder waard is, waardoor je relatief gezien minder belasting betaalt. Een nadeel van banksparen is dat je geld ‘vast staat’: je kunt tussendoor dus geen geld opnemen.

Zelf pensioen opbouwen als ondernemer

Ondernemen heeft veel voordelen, maar ook een groot nadeel: je profiteert niet van de pensioenregeling van een werkgever. Dat brengt een grote, extra verantwoordelijkheid met zich mee. Je kunt als ondernemer sparen met bovenstaande methoden, maar wij selecteerden ook nog twee andere mogelijkheden voor jou:

- ZZP-pensioenfonds. De ZZP-organisatie Loyalis en pensioenuitvoerder APG hebben speciaal voor zelfstandigen zonder personeel (freelancers) het ZZP-pensioenfonds opgericht. Bij deze pensioenregeling mag je zelf bepalen hoeveel geld je inlegt. Daarnaast mag je kiezen of je dat per maand doet, of dat je een is in de paar jaar een bedrag stort. Soms is het zelfs zo dat je het bedrag dat je in je pensioen stopt zelfs mag aftrekken voor de belasting. Bij een normale arbeidsovereenkomst werk je tot je 65e of 67e, maar als jouw onderneming succesvol is kun je die verkopen en vervroegd met pensioen gaan. Met het zzp-pensioenfonds kun je de uitkering tussen je 60e en 72e levensjaar laten ingaan. Ook kun je het bedrag laten uitkeren als je onverhoopt arbeidsongeschikt wordt.

- Oudedagsreserve (FOR). Als je een ondernemer bent voor de belastingdienst, dan ben je vast wel bekend met de inkomstenbelasting. Deze moet je betalen over de winst die jouw bedrijf maakt. Daar zit je natuurlijk niet op te wachten, want je hebt hard gewerkt voor dat geld. Om hier een beetje aan te ontsnappen kun je de FOR overwegen: hiermee reserveer je jaarlijks een deel van jouw winst voor jouw pensioen. Helaas verdwijnt de belasting hiermee niet, het wordt alleen uitgesteld. Dat is op zich niet erg, want je betaalt dan relatief minder dan dat je nu zou betalen (in verband met inflatie). Daarnaast heb je op oudere leeftijd misschien meer financiële ruimte om belasting te betalen, omdat je al een vermogen hebt opgebouwd.

Bekijk ook deze gerelateerde artikelen

- Wat een weduwepensioen?

- Wat moet je weten als je je pensioen in eigen beheer wilt houden?

- Wat is een pensioenverzekering?

- Hoe kun je vergeten pensioenen achterhalen?

- Hoe weet je of je met vervroegd pensioen kan?

- Hoe regel je je pensioen als ZZP’er?

- Wat is lijfrente?

- Wat moet je weten als je wilt stoppen met werken?

- Wat is een oudedagsreserve en hoe werkt het?

Hoe kun je een beleggingspand financieren?

Hoe kun je een beleggingspand financieren?  Wat kun je allemaal gratis krijgen op je verjaardag?

Wat kun je allemaal gratis krijgen op je verjaardag?  12 alternatieven voor Marktplaats

12 alternatieven voor Marktplaats  Waar kun je een beleggingsrekening openen?

Waar kun je een beleggingsrekening openen?  Wat moet je doen als je je portemonnee kwijt bent?

Wat moet je doen als je je portemonnee kwijt bent?  Hoe wordt de inruilwaarde van een auto bepaald?

Hoe wordt de inruilwaarde van een auto bepaald?  Alles over investeren in (particuliere) peer-to-peer leningen

Alles over investeren in (particuliere) peer-to-peer leningen  Wat is een intentieverklaring?

Wat is een intentieverklaring?  8 tips om zuinig te leven

8 tips om zuinig te leven  10 Tips om gemakkelijk te sparen

10 Tips om gemakkelijk te sparen